Тесты

https://infobank.by/tests/?id=4

http://moneybrain.ru/test-na-finansovuyu-gramotnost/

https://finagram.com/quizzes/mini-test/

http://mlconsulting.ru/test-uznaj-svoj-uroven-finansovoj-gramotnosti/

http://moneypapa.ru/test-finansovaya-gramotnost/

http://testedu.ru/test/obshhestvoznanie/11-klass/finansovaya-gramotnost.html

https://finance.tut.by/news476148.html

http://onlinetestpad.com/ru-ru/User/10241/Page/362

https://lifehacker.ru/2015/11/20/test-finance/

https://rg.ru/2016/10/24/test-finans.html

http://xn--80aaeza4ab6aw2b2b.xn--p1ai/tests/test-po-finansovoy-gramotnosti-dlya-studentov/

https://myfin.by/stati/view/8720-test-prover-svoyu-finansovuyu-gramotnost

Олимпиадные задания направлены на проверку знаний по следующим основным темам – "Наличные деньги", "Сбережения", "Заимствования", "Цифровой банкинг", "Национальный банк", "Страхование", "Налоги", "Инвестиции".

http://www.fingramota.by/ru/documents

«Депозиты физических лиц»

Зачем нужен банковский вклад (депозит)?

У каждого из нас всегда найдутся те или иные ценные вещи, которые мы хотим сохранить: у кого-то это могут быть ювелирные и драгоценные украшения, камни, картины, документы, а у кого-то это деньги.

В любом случае, чтобы сохранить дорогие нам вещи от внешних воздействий, мы вынуждены прибегнуть к такому понятию как депозит. Вклад (депозит) - это когда деньги лежат не дома под матрасом, а в банке под процент.

Что такое банковский вклад (депозит)?

Банковский вклад (депозит) – денежные средства в белорусских рублях или иностранной валюте, размещаемые физическими и юридическими лицами в банке в целях хранения и получения дохода на срок, либо до востребования, либо до наступления (ненаступления) определенного в заключенном договоре обстоятельства (события).

В соответствии со сроком изъятия вклада собственником вклады можно классифицировать как:

- вклад до востребования (условия выдачи вклада по первому требованию);

- срочный вклад (условия возврата по истечении определенного договором срока);

- условный банковский вклад (условия возврата при наступлении (ненаступлении) определенного в заключенном договоре обстоятельства (события).

Вклад до востребования – вложение, при котором средства вкладчика размещаются на депозитных счетах, на условиях немедленной выдачи по первому требованию клиента.

Вклад до востребования: срок депозита не ограничен, низкая минимальная сумма первоначального взноса, невысокая процентная ставка (в ОАО "АСБ Беларусбанк" - 0,1% годовых в иностранной валюте и 0,5% годовых в национальной валюте), вкладчик в любой момент может забрать всю сумму вместе с процентами, принимаются дополнительные взносы, производятся частичные выдачи.

В ОАО "АСБ Беларусбанк" существует много различных вкладов, как на длительный срок, так и на небольшой.

Так вклад для бабушек и дедушек - депозит «Пенсионный» открывается на условиях до востребования для лиц получающих пенсию, возможность пополнения и совершения любых расходных операций.

Преимущества:

- срок хранения - нет ограничений;

- минимальная сумма - 100 белорусских рублей;

- процентная ставка - СР (для ветеранов и инвалидов Великой Отечественной войны СР+6%) годовых;

- возможность пополнения вклада без ограничений;

- возможность совершение любой расходной операции без потери дохода;

- срок действия не ограничен;

- возможность ежемесячного получения процентов.

- Для открытия вклада необходимо обратиться в учреждение банка с документом, удостоверяющим личность и пенсионным удостоверением (удостоверением инвалида).

Срочный вклад – любое вложение, при котором средства вкладчика размещаются на определённый срок.

Срочный вклад: срок депозита фиксируется в договоре, небольшая минимальная сумма первоначального взноса, высокая процентная ставка (в ОАО "АСБ Беларусбанк" – 3% до 5,5% годовых в иностранной валюте, 32,0-33,8% в национальной валюте[1]), дополнительные поощрительные проценты, длительные сроки вложения обеспечивают более высокую доходность, множество ограничений (например, при выдаче вклада до истечения срока – потеря части процентов или дополнительных премиальных процентов).

Специально для детей разработан депозит «Премиально-накопительный "Детский"». Данный депозит принимается на имя несовершеннолетнего в возрасте до 16 лет, срок хранения 5 лет, возможность пополнения, автоматического перезаключения на новый срок, возможность ежемесячного снятия процентов.

Преимущества:

- минимальная сумма 10 000 белорусских рублей;

- возможность пополнения вклада без ограничений в период до дня наступления срока возврата вклада;

- премиальный доход 0,5% годовых и 2 % годовых поощрительный процентный доход;

- ежемесячная капитализация;

- автоматическое перезаключение на новый срок;

- досрочный возврат денежных средств до 3-х лет - 90% действующей ставки по вкладу, по истечении 3-х лет - без перерасчета дохода по ставке СР+4% годовых.

Для открытия вклада необходимо документ, удостоверяющий личность законного представителя, с соответствующей отметкой о наличии детей и сообщить реквизиты документа, удостоверяющего личность ребенка (при открытии вклада на имя ребенка в возрасте до 14 лет, не имеющего документа, удостоверяющего личность, допускается указание реквизитов свидетельства о рождении данного ребенка).

Условные вклады - вклады обычно открываются на имя другого лица и выплачиваются с наступлением условия. Условие должно нести в себе конкретное содержание. При необходимости должны быть сделаны пояснения. Вклад может быть выплачен в данном случае лишь при наступлении условия (например, при поступлении в институт и необходимости вносить плату за обучение). Право же распоряжаться вкладом до наступления условия остается за лицом, внесшим вклад

Начисление процентов может производиться по формулам простых процентов или по формулам сложных процентов.

Порядок начисления процентов по вышеперечисленным формулам осуществляется с использованием фиксированной или плавающей ставки.

Фиксированная ставка, это когда установленная по вкладу банка процентная ставка, закреплена в депозитном договоре и остается неизменной весь срок вложения средств, т.е. фиксируется. Такая ставка может измениться только в момент автоматической пролонгации договора на новый срок или при досрочном расторжении договорных отношений и выплате процентов за фактический срок вложения по ставке «до востребования», что оговаривается условиями.

Плавающая ставка, это когда первоначально установленная по договору процентная ставка может меняться в течение всего срока вложения. Условия и порядок изменения ставок оговариваются в депозитном договоре. Процентные ставки могут изменяться: в связи с изменениями ставки рефинансирования, с изменением курса валюты, с переходом суммы вклада в другую категорию, и другими факторами.

Ставка рефинансирования — размер процентов в годовом исчислении, подлежащий уплате центральному банку страны за кредиты, предоставленные кредитным организациям.

Для начисления процентов с применением формул, необходимо знать параметры вложения средств на депозитный счет, а именно:

- сумму вклада (депозита),

- процентную ставку по выбранному вкладу (депозиту),

- цикличность начисления процентов (ежедневно, ежемесячно, ежеквартально и т.д.),

- срок размещения вклада (депозита),

- иногда требуется и вид используемой процентной ставки - фиксированной или плавающей.

Проценты по вкладу (депозиту) начисляются со дня его поступления в банк по день, предшествующий дню его возврата вкладчику, если иное не предусмотрено договором банковского вклада (депозита).

Проценты по вкладу (депозиту) выплачиваются вкладчику ежемесячно, если иное не предусмотрено договором банковского вклада (депозита).

При возврате вклада (депозита) проценты начисляются и выплачиваются полностью.

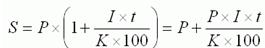

Формула простых процентов.

Формула простых процентов применяется, если начисляемые на вклад проценты причисляются к вкладу только в конце срока депозита или вообще не причисляются, а переводятся на отдельный счет, т.е. расчет простых процентов не предусматривает капитализации процентов.

При выборе вида вклада, на порядок начисления процентов стоит обращать внимание. Когда сумма вклада и срок размещения значительные, а банком применяется формула простых процентов, это приводит к занижению суммы процентного дохода вкладчика.

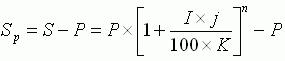

Формула простых процентов по вкладам выглядит так:

, где

, где

S — сумма денежных средств, причитающихся к возврату вкладчику по окончании срока депозита. Она состоит из первоначальной суммы размещенных денежных средств, плюс начисленные проценты;

I – годовая процентная ставка;

t – количество дней начисления процентов по привлеченному вкладу;

K – количество дней в календарном году (365 или 366);

P – первоначальная сумма привлеченных в депозит денежных средств;

Sp – сумма процентов (доходов).

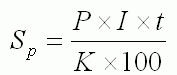

Чтобы рассчитать только сумму простых процентов формула будет выглядеть так:

, где

, где

Sp – сумма процентов (доходов);

I – годовая процентная ставка;

t – количество дней начисления процентов по привлеченному вкладу;

K – количество дней в календарном году (365 или 366);

P – сумма привлеченных в депозит денежных средств.

Задача 1. Гражданин Сидоров положил на депозит "Гарантированный доход" сумму 1 000 000 белорусских рублей на срок 15 дней. Фиксированная процентная ставка – 30,0 % годовых. Рассчитать сумму денежных сумма денежных средств, причитающихся к возврату вкладчику по окончании срока депозита.

Задача 2. Гражданка Петрова положила денежные средства в размере 2 000 000 белорусских рублей на "Интернет-депозит" (без капитализации, ежемесячное перечисление дохода на банковскую пластиковую карточку) на срок 18 месяцев. Ставка по вкладу 32,0% годовых плюс премиальный доход 1.8% и через 6 месяцев ею была пополнена сумма депозита на 1 000 000 белорусских рублей. Рассчитать сумму процентов причитающихся к возврату вкладчику по окончании срока депозита.

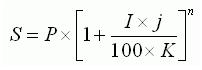

Формула сложных процентов.

Формула сложных процентов применяется, если начисление процентов по вкладу, осуществляется через равные промежутки времени (ежедневно, ежемесячно, ежеквартально) а начисленные проценты причисляются к вкладу, т. е. расчет сложных процентов предусматривает капитализацию процентов (начисление процентов на проценты).

Капитализация процентов — начисление процентов к сумме вклада по окончанию отчетного периода.

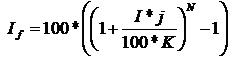

Формула сложных процентов выглядит так:

, где

, где

I – годовая процентная ставка;

j – количество календарных дней в периоде, по итогам которого банк производит капитализацию начисленных процентов;

K – количество дней в календарном году (365 или 366);

P – первоначальная сумма привлеченных в депозит денежных средств;

n — количество операций по капитализации начисленных процентов в течение общего срока привлечения денежных средств;

S — сумма денежных средств, причитающихся к возврату вкладчику по окончании срока депозита. Она состоит из суммы вклада (депозита) с процентами.

Расчет только сложных процентов с помощью формулы, будет выглядеть так:

, где

, где

I – годовая процентная ставка;

j – количество календарных дней в периоде, по итогам которого банк производит капитализацию начисленных процентов;

K – количество дней в календарном году (365 или 366);

P – первоначальная сумма привлеченных в депозит денежных средств;

n — количество операций по капитализации начисленных процентов в течение общего срока привлечения денежных средств;

Sp – сумма процентов (доходов).

Задача 3. Родители Васи Сидорова открыли депозит "Премиально-накопительный Детский" в сумме 500 000 белорусских рублей сроком на 2 года по плавающей ставке СР+4% процента годовых (Ставка рефинансирования за первый год вклада была 14% годовых, второй 10% годовых). Начисление процентов – ежемесячно. Какова будет сумма процентов?

Расчет эффективной процентной ставки по вкладу.

Чтобы сравнить доходность вкладов с разной процентной ставкой и на разные сроки при начислении сложного процента, удобно уметь вычислять эффективную процентную ставку в годовом исчислении. Т.е. рассчитать, сколько процентов к начальному вкладу мы получим через год с учетом начисления процентов на процент.

, где

, где

I — годовая процентная ставка;

j – количество календарных дней в периоде, по итогам которого банк производит капитализацию начисленных процентов;

K – количество дней в календарном году (365 или 366);

N — число периодов начисления процентов;

I<sub>f</sub> — эффективная процентная ставка.

Задача 4. Вы выиграли в лотерею 1 500 000 белорусских рублей и решили положить деньги в банк на депозит сроком на 3 года. Банк принимает вклады населения под простые проценты в размере 30% годовых на вклад "А" и под сложные процент в размере 25% на вклад "В". Рассчитайте, сколько денег вы получите в каждом банке через 3 года и определите, на каком вкладе лучше сберегать деньги.

Какой вклад выбрать? Зависит от того, чего Вы ждете от банка и что собираетесь приобрести на эту сумму. Если требуется получить сразу большие проценты, выбирается срочный вклад, но при этом сумму должна быть достаточной большой, чтобы процентов начислялось больше. Задайте себе вопрос - какой суммой вы располагаете и на какой срок вы готовы отказаться от нее? Вы всегда можете также проконсультироваться с сотрудниками банка.

Если же вы можете спокойно расстаться с большой суммой - выбирайте вклад с максимальной процентной ставкой. Такие вклады всегда приносят больше денег.

В любом случае, прежде чем доверять деньги определенному банку, проанализируйте всю информацию, процентные ставки и обратите внимание на условия, которые обычно пишут мелким шрифтом. Какой вклад выбрать - зависит только от вас. Подходите к вопросу выбора с умом. Удачи!!!

Банковская доверенность.

Доверенность – письменное уполномочие, выдаваемое одним лицом "Доверителем" другому лицу "Доверенному представителю" для представительства перед третьими лицами. Доверенности на совершение сделок требуют нотариального удостоверения, но в определенных случаях могут заверяться организацией.

Для совершения банковских операций от вашего имени другим человеком вы можете оформить в банке доверенность на имя своего доверенного лица и можете предоставить право на:

- заключить договор банковского счета (вклада);

- вносить денежные средства на счет клиента;

- переводить денежные средства со счета на счет;

- получать денежные средства со счета клиента;

- распоряжаться денежными средствами на счете клиента;

- получать выписки и корреспонденцию по счету клиента;

- расторгнуть договор банковского счета (вклада) и закрыть счет.

Доверенность по банковскому счету (вкладу) клиента может быть также удостоверена нотариально.

Завещательное распоряжение.

Денежные средства, находящиеся во вкладах или на счетах в банке, могут быть завещаны либо как любое другое имущество оформлением завещания, либо посредством завещательного распоряжения.

Составляя завещательное распоряжение по вкладу, завещатель имеет право указать доли каждого, если денежные средства завещаются нескольким наследникам. Завещатель вправе распорядиться условиями выдачи вклада.

После оформления завещательного распоряжения, завещатель имеет право в любое время изменить или отменить завещательное распоряжение. При этом завещатель не ограничивается в правах пользоваться при жизни денежными средствами, на которые оформлено завещательное распоряжение.

Раз денежные средства являются частью наследства, то здесь действует законодательная норма об обязательной доле в наследстве. Оформляя завещательное распоряжение в банке завещатель, если среди его близких есть обязательные наследники, должен учитывать право таких наследников на обязательную долю в наследстве.

Как оформить завещательное распоряжение

Составляется завещательное распоряжение в письменной форме в том банке, в котором размещены завещаемые денежныесредства. Для оформления завещательного распоряжения по вкладу завещателю нужно предъявить в банке паспорт. Завещательное распоряжение подписывается завещателем и удостоверяется служащим банка, один экземпляр выдается завещателю, другой остается в банке.

Завещательное распоряжение может быть составлено на денежные средства, размещенные на всех счетах завещателя в данном банке. Право завещателя оформить распоряжение на любое количество наследников. Если завещатель не укажет размер долей наследников, то денежные средства будут наследоваться ими в равных долях.

Права на денежные средства, в отношении которых в банке совершено завещательное распоряжение, входят в состав наследства и наследуются на общих основаниях. Эти средства выдаются наследникам на основании свидетельства о праве на наследство и в соответствии с ним. До представления банку свидетельства о праве на наследство наследникам, указанным в завещательном распоряжении, могут быть выданы со счета наследодателя средства, не превышающие в сто раз установленный законодательством размер базовой величины.

«Банк»

Что такое банк?

Вопрос о том, что такое банк, не является таким простым, как это кажется на первый взгляд. В обиходе банки — это хранилище денег. Вместе с тем данное или подобное ему житейское толкование банка не только не раскрывает его сути, но и скрывает его подлинное назначение в народном хозяйстве. Еще более запутывает дело само терминологическое значение слова банк («банко» — скамья, на которой совершались денежные и кредитные операции), а также такие современные выражения, как банк данных, банк растений, книжный банк, которые к банку, как таковому, не имеют никакого отношения.

Деятельность банковских учреждений так многообразна, что их действительная сущность оказывается действительно неопределенной. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование народного хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Кредитные учреждения выступают в качестве консультантов, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия.

Банк – это специализированное финансово-кредитное учреждение, занимающееся операциями с деньгами, ценными бумаги и драгоценными металлами и предоставляющее услуги финансового характера гражданам и организациям. Разрешение на осуществление банковской деятельности, в том числе возможность привлекать денежные средства от физических лиц с их дальнейшим размещением банк получает на основе лицензии Центрального банка (например Национального Банка Республики Беларусь). Это, так называемая, двухуровневая система.

Виды:

Среди данных финансовых институтов можно выделить банки:

- Центральные – проводят денежную эмиссию и контролируют на государственном уровне всю банковскую систему

- Коммерческие – те, что направлены на получение прибыли в ходе осуществления своей предпринимательской деятельности.

Их можно разделить на:

- Инвестиционные – те, что привлекают средства компаний и размещают их в виде активов на мировых финансовых рынках, предоставляют брокерские услуги и готовят аналитические отчеты.

- Сберегательные – те, что специализируются на привлечении и аккумуляции денежных средств клиентов и размещении их на депозитах.

- Универсальные – те, что осуществляют большинство основных операций.

Наиболее первичными окажутся следующие функции:

- Безопасное сбережение денежных средств и получение процентов в виде ставок по вкладам.

- Проведение безналичных операций между счетами разных клиентов – денежные переводы.

- Выдача денежных средств в форме кредитов.

Основными статьями доходов можно считать:

- Процентный доход: в форме процентов по кредитам, депозитам и операций с ценными бумагами (в том числе в виде дивидендов). Известно, что кредиты выдаются под более высокий процент, нежели установлен по срочным вкладам

- Непроцентный: преимущественно в форме комиссий за обслуживание счетов, проведение расчетов и документарные операции, штрафов и пеней за просроченные платежи, наценок и скидок (спредов) при операциях с иностранной валютой, драгоценными металлами, паями инвестиционных фондов.

Наиболее востребованными финансовыми услугами банков являются:

- Рассчетно-кассовое обслуживание, предоставляемое как юридическим, так и физическим лицам.

- Вклады (депозиты).

- Ценные бумаги.

- Кредиты, в том числе: автокредиты, на недвижимость, потребительский и т.п.

История возникновения банков.

История банковского дела начинается с VII века до нашей эры. Принято считать, что уже тогда в Вавилоне существовали ростовщики. И даже первые банковские билеты – гуду (hudu), имевшие обращение наравне с золотом.

Известно, что в Древней Греции были менялы - трапезиты. Они производили обмен монет и принимали деньги на хранение. Также там совершались первые безналичные платежи путем начисления и списания средств на счетах клиентов. То есть проводилось первое расчетно-кассовое обслуживание. Кроме того, древнегреческие храмы предоставляли займы из тех сбережений, которые в них хранились.

Уже в II веке до нашей эры в ряде мегаполисов, таких как Фивы, Гермонтис, Мемфис и Сиена, существовали так называемые царские банки, где накапливались средства от сбора налогов, доходы от государственных предприятий. А расходовались деньги на общественные нужды, например выплату жалованья солдатам.

В Древнем Риме банковской деятельностью занимались менсарии (mensarii) и аргентарии (аrgentarii). Первые специализировались на обмене монет. Вторые – на привлечении средств и выдаче кредитов, а также денежных переводах между городами.

В Средние века спрос на услуги банкиров значительно вырос: в обороте было множество различных монет, которые требовалось менять для торговли. Тогда и возникло слово «банк» - от названия лавки, на которой сидели менялы. Banco в переводе с итальянского языка обозначает «скамья», «лавка». Причем уже в то время банкиры занимались не только обменом, но и ведением счетов клиентов, а также безналичными платежами.

Известно, что католическая церковь выступала против взимания процентов, поэтому банковское дело в эпоху Средневековья стало прерогативой в основном евреев. Папа Александр III в 1179 году на Третьем Латеранском соборе заявил, что те, кто берет проценты, должны быть лишены причастия и христианского погребения. Банкиры подвергались гонениям и во Франции - при Людовике Святом и Филиппе Красивом, и в Англии - при Генрихе III. Что интересно, иногда изгнанные банкиры покупали право вернуться в страну, и это стало источником дохода для правительств. В Италии в 1460-х годах возникли так называемые montes pietatis - специализированные учреждения, которые собирали пожертвования и выдавали мелкие ссуды нуждающимся под проценты, которых должно было хватить лишь на покрытие собственных расходов.

Одним из первых банков принято считать созданное в Генуэзской республике товарищество, которому была передана функция по сбору определенных налогов для того, чтобы финансировать войны в Алжире и Тунисе в 1147 году. Оно просуществовало до 1816-го и, помимо прочих услуг, принимало вклады частных лиц. А первым государственным банком стал Вanco della Piaza de Rialto, созданный по решению сената Венецианской республики в 1584 году.

В 1609-м был открыт Амстердамский банк. Он известен тем, что ввел такое понятие, как «банковский флорин» – денежная единица, приравненная к определенному весу чистого серебра, в которую переводились все принимаемые монеты. В 1694 году создан первый в современном понимании эмиссионный банк, отвечающий за выпуск бумажных денег, – Банк Англии.

История банковского дела в России ведется с XVII века. В Пскове в 1665 году появилось первое подобие кредитной организации для купечества. При императрице Анне Иоановне ссуды впервые стали выдаваться из монетного двора под определенный процент. А первые российские кредитные учреждения в современном понимании появились в 1754 году по указанию Елизаветы Петровны - Дворянские заемные банки в Петербурге и Москве и Купеческий банк в Петербурге.

История возникновения банков в Беларуси.

История становления и развития банковской системы Беларуси берет свое начало с 8 января 1870 г., когда был подписан Указ Сената Российской Империи об учреждении в Гомеле городского общественного банка. Его основной капитал при учреждении был определен в 20 тысяч рублей это первое в Беларуси частное коммерческое денежно-кредитное учреждение выдавало долгосрочные займы под заклад городских и строительных участков. Кредитовались в основном средние и мелкие предприниматели. Кредиты предоставлялись также городской управе, местному земству, а прибыль от операций отчислялась на нужды городского благоустройства и благотворительные цели. Впоследствии свои городские банки, кроме Гомеля, появились также в Полоцке, Витебске, Борисове, Могилеве, Игумене.

В связи с развитием строительства железных дорог в губернских городах на территории Беларуси открывались отделения Государственного банка Российской Империи (Минск – 1881, Витебск – 1883, Могилев – 1883, Гродно – 1884).

21 апреля 1873 г. министром финансов Российской Империи был утвержден Устав первого коммерческого банка в Беларуси «Минский коммерческий банк», а 10 сентября он приступил к работе. Учредителями банка стали представители местного бизнеса. Основной капитал при создании был определен в полтора миллиона рублей. Этот банк имел право на учет векселей, получение платежей по ценным бумагам и векселям, операции с драгоценными металлами, прием вкладов, хранение ценностей, перевод денег в города, где находились его отделения. Свои представительства банк имел не только на территории Беларуси – в Гомеле, Могилеве, Пинске, но и в других городах империи: Либаве, Ромнах, Конотопе, Житомире, Белой Церкви, Черкассах, Ворожбе, Сумах, Ровно.

После победы Октябрьского вооруженного восстания ВЦИК 14 (27) декабря 1917 г. принял Декрет "О национализации банков". Банковское дело объявлялось государственной монополией, создавался Народный банк РСФСР, на местах учреждались его конторы и отделения.

4 октября 1921 г. Декретом СНК и ВЦИК был учрежден Государственный банк РСФСР. Контора Госбанка начала функционировать в г. Минске 3 января 1922 г. Открываются местные отделения в Витебске, Борисове, Бобруйске, Могилеве и агентства в Слуцке, Мозыре, Орше, Климовичах, Полоцке.

В связи с образованием СССР в 1923 году госбанк РСФСР преобразуется в государственный банк СССР.

В 1923-1925 годах в республике начали действовать филиалы общесоюзных акционерных банков: Промбанка, Всесоюзного кооперативного, а с 1936 года – Торгбанка. В 1923 году открыт гомельский рабочий банк, который примерно через год был преобразован в местный коммунальный банк. В 1925 году создан Белкоммунбанк.

В результате перестройки банковской системы с 1932 до 1959 года в Беларуси функционировали: Коммунальный банк; конторы с филиалами госбанка СССР, Промбанка СССР, Сельхозбанка СССР, а до 1957 года и Торгбанка СССР. С 1959 года банковская система Беларуси была представлена учреждениями госбанка и Промстройбанка СССР.

Крупная реорганизация банковской системы была произведена и в 1987 году. Учреждены белорусские республиканские банки со своими филиалами госбанка, Внешэкономбанка, Сберегательного банка, Промстройбанка, Агропромбанка, Жилсоцбанка СССР, которые действовали на принципах хозрасчета и самофинансирования.

В декабре 1990 года Верховным Советом Белорусской ССР приняты Законы "О Национальном банке Республики Беларусь" и "О банках и банковской деятельности в Республике Беларусь". Был создан Национальный банк Республики Беларусь, а специализированные государственные банки преобразованы в акционерные коммерческие: Белагропромбанк, Белвнешэкономбанк, Белбизнесбанк, Белпромстройбанк, а также Сберегательный банк.

На сегодняшний день на территории Республики Беларусь действует 31 банк: ОАО "АСБ Беларусбанк", ОАО "Белагропромбанк", ОАО "Белинвестбанк", ОАО "БПС-Сбербанк", "Приорбанк" ОАО, ОАО "Банк БелВЭБ", ЗАО "Альфа–Банк" и т.д.

ОАО “АСБ Беларусбанк” – крупнейшее универсальное финансово-кредитное учреждение страны, которое предлагает своим клиентам более 100 видов банковских услуг и продуктов, в том числе по расчетно-кассовому обслуживанию, кредитованию, депозитным операциям, лизингу, факторингу, инкассации, международным и межбанковским расчетам, валютно-обменным и конверсионным операциям, операциям с банковскими картами, консалтинговые и депозитарные услуги.

В национальной банковской системе Беларусбанк является одним крупнейших системообразующих государственных банков. В структуре банка на 01.06.2013 г. 6 филиалов-областных (Минское) управлений, 29 филиалов, 96 центров банковских услуг, 1756 отделений , 190 обменных пунктов. Так же Беларусбанк имеет свои представительства в: Российской Федерации, Республике Польша, Китайской Народной Республике. Беларусбанк имеет наибольший объем эмитированных пластиковых карточек, стоит на первом месте по кредитам, выданным населению (исторически в этом объеме максимальную долю занимают льготные кредиты на жилье), занимает более половины рынка вкладов населения.

В современных условиях экономических отношений, знать, что такое банк и какие услуги он может предоставить вам – просто необходимо. По крайней мере, это сделает более удобной вашу жизнь. Сейчас существует огромное число финансовых организаций и поэтому выбрать какой-то один с наиболее подходящими для вас условиями труда не составит.

Банковское кредитование

Что такое кредит?

Кредит - это денежные средства, предоставленные банком гражданину-кредитополучателю в размере и на условиях, предусмотренных кредитным договором.

Кредит предоставляется гражданам при условии соблюдения – срочности, платности, возвратности и обеспеченности кредитных средств.

Платность - это своего рода «цена» кредита, которая на практике представляет собой процент за пользование кредитом.

Возвратность является обязательным условием предоставления кредита, поскольку банк предоставляет в форме кредита не только собственные денежные средства, но и привлеченные, как от физических, так и от юридических лиц.

Срочность подразумевает, что кредит выдается на определенный срок и должен быть не просто возвращен, а возвращен в определенный срок, установленный кредитным договором.

Обеспеченность кредита - это способ, при помощи которого банк минимизирует риск невозврата кредита, т.е. устанавливается способ погашения кредита за счет альтернативных источников: залога, поручительства и т.д.

Процесс получения кредита в банке можно разделить на следующие этапы:

- обращение в банк за получением кредита и представление необходимого пакета документов;

- рассмотрение банком представленных для получения кредита документов;

- принятие решения банком о выдаче кредита либо отказе в выдаче;

- оформление кредитного договора и договоров в обеспечение исполнения обязательств кредитополучателя;

- выдача кредита;

- пользование кредитом и погашение кредита, уплата процентов за пользование им.

Кредитополучатели - дееспособные физические лица, постоянно проживающие и имеющие постоянный источник доходов в Республике Беларусь, заключившие с Банком кредитный договор.

От чего зависит размер кредита, который может предоставить банк кредитополучателю?

До заключения кредитного договора банк осуществляет оценку кредитоспособности и благонадежности заявителя.

При проведении оценки кредитоспособности анализируются кредитная история заявителя (положительная либо негативная), в том числе наличие задолженности по кредитам в других банках, количество заключенных договоров поручительства по ранее предоставленным кредитам.

Изучаются взаимоотношения заявителя с Банком (наличие депозитного, текущего счетов), возраст, семейное положение и состав семьи, стаж работы, в том числе по последнему месту работы, информация о кредитах, предоставленных другими банками членам его семьи, и другие обстоятельства, способные повлиять на своевременное исполнение обязательств по кредитным договорам.

Для оценки кредитоспособности заявителя (поручителя(ей)) изучается их платежеспособность (доходы и расходы).

Размер кредита определяется исходя из платежеспособности кредитополучателя, таким образом, чтобы общий размер ежемесячных платежей по кредитам (включая ранее полученные) не превышал 50 % чистого дохода кредитополучателя, т.е. дохода за вычетом всех обязательных удержаний и вышеперечисленных расходов.

Аналогичным образом рассчитывается платежеспособность поручителей.

Следует отметить, что кредиты не предоставляются физическим лицам, у которых выплаты по исполнительным документам в сумме составляют 50 и более процентов чистого дохода, а также размер чистого дохода менее утвержденного бюджета прожиточного минимума.

Исполнение обязательств по кредитному договору может обеспечиваться:

- - поручительством физических лиц;

- - неустойкой;

- - залогом имущества Кредитополучателя либо третьего лица (построенного жилого помещения либо иной недвижимости - квартир, гаражей и др.);

- - поручительством или гарантией юридических лиц;

- - гарантийным депозитом денег.

Какие последствия возможны для поручителя по кредитному договору?

Поручительство - один из самых распространенных способов обеспечения исполнения обязательств по предоставляемым банками кредитам физическим лицам.

Поручители - дееспособные физические лица, постоянно проживающие и имеющие постоянный источник доходов в Республике Беларусь, заключившие с Банком договор поручительства.

Как правило, в поручители идут друзья, родные, близкие, которые не задумываются о рисках, присущих договору поручительства. Большинство граждан рассматривают поручительство, как знак уважения или вежливости, не влекущий никаких обязательств. Подписывая такой договор, поручитель зачастую невнимательно читает договор и не понимает, что он несет солидарную ответственность за неисполнение обязательств по кредиту. Иногда поручитель вводится в заблуждение недобросовестным кредитополучателем, который скрывает от поручителя свою кредитную историю, наличие и количество неисполненных кредитных обязательств и другие, имеющие значение для принятия решения факты.

При неисполнении или ненадлежащем исполнении обязательств кредитополучателем поручители и кредитополучатель отвечают перед банком-кредитором солидарно, т.е. при солидарной ответственности банк вправе потребовать исполнения как от должника, так и от поручителей совместно от всех или от любого из них в отдельности, притом как полностью, так и в части долга.

Ставка кредита также банком определяется самостоятельно и обсуждению с получателем кредита не подлежит. Но она может снизиться для клиентов, получающих зарплату на банковскую карточку, при наличии положительной кредитной истории и т.д.

Существует несколько методов расчета процентов по кредиту, а именно:

- Ежемесячный возврат части кредита с уплатой процентов.

- Аннуитетный платеж.

- Единовременный возврат кредита с периодической уплатой процентов.

Чтобы понять, какова цена кредита для заемщика, и в чем различаются методы, составлено три расчета на основе одного и того же примера. Основные параметры примера следующие:

- сумма кредита – 1000 ед.(P<sub>V </sub>- начальная величина кредита или текущая на момент расчета величина кредита).

- срок кредита – 12 месяцев (n – количество месяцев).

- процентная ставка по кредиту - 20 % “годовых”.

- месячная процентная ставка по кредиту – 1,67 (s - месячная процентная ставка, 1/12 годовой).

Ежемесячный возврат части кредита с уплатой процентов.

Ежемесячный возврат части кредита с уплатой процентов, это метод расчета кредита предусматривающий ежемесячный возврат заранее оговоренной, одной и той же части кредита и ежемесячную уплату процентов.

Величина очередного платежа по кредиту определяется по формуле:

V = P<sub>V</sub> / n

Величина очередного платежа по процентам определяется по формуле:

I = P<sub>V</sub> * s

Расчет процентов по кредиту в данном случае показывает, что при процентной ставки банков в 20 % годовых, цена кредита составит 108,34 условных единицы, что от общей суммы всего 10,8 %.

Аннуитетный платеж.

Аннуитетный платеж, это метод расчета процентов по кредиту, который предусматривает погашение кредита ежемесячными равновеликими (при условии, что ставка кредита неизменна) платежами, содержащими в себе платеж по уплате процентов и платеж по возврату кредита.

Величина аннуитетного платежа по кредиту определяется по формуле:

V<sub>a</sub>= P<sub>V</sub>*(s+(s/(1+s)<sup>n</sup>-1)

Для расчета процентной составляющей аннуитетного платежа, нужно остаток кредита (P<sub>O</sub>) на указанный период умножить на месячную процентную ставку по кредиту:

I = P<sub>O</sub> * s

График ежемесячного погашения части кредита, и расчет процентов по кредиту будет выглядеть так:

Единовременный возврат кредита с периодической уплатой процентов.Данный метод позволяет осуществлять ежемесячно равные платежи по кредиту. Расчет процентов по кредиту в данном случае показывает, что при процентной ставки банков в 20 % годовых, цена кредита составит 111,61 условных единиц, что от общей суммы составляет уже 11,1 %. Итак, процентная ставка по кредиту не изменилась, а проценты по кредиту против первого метода увеличились на 3,27 ед. Такой платеж клиенту удобен, но за удобство в расчетах надо платить. Этот метод банки применяют очень активно.

Единовременный возврат кредита с периодической уплатой процентов, это расчет по кредиту, который предусматривает возврат кредита в конце срока и периодическое (как правило, ежемесячное) перечисление банку процентов за кредит.

Платежи по кредиту определяются по формуле:

I = P<sub>V</sub> * s

Расчет процентов по кредиту и сумма кредита будут выглядеть уже так:

В ОАО "АСБ Беларусбанк" существует интересный кредитный продукт – "Кредит на обучение" в учреждениях высшего и среднего специального образованияРасчет процентов по кредиту по третьему методу показывает, что при применении банком процентной ставки также в 20 % годовых, цена кредита составит уже 200,00 условных единицы, что от общей суммы составляет уже 20 %. Итак, опять ставка кредита не изменилась, а проценты по кредиту увеличились против первого метода на 91,66 ед.

Преимущества кредита:

- Привлекательная процентная ставка.

- Оформление кредита гражданам, получающим заработную плату (пенсию) в учреждениях банка возможно без предоставления справки о доходах.

- Множество удобных способов погашения кредита (в том числе в инфокиосках банка, через системы Интернет и М – банкинг).

- Уплата процентов за фактическое время пользования кредитом.

- Ставка по кредиту СР НБ РБ на дату заключения кредитного договора.

- Погашение процентов осуществляется со следующего месяца после выдачи кредита, а самого кредита со следующего месяца после окончания учреждения.

Возможно получение льготного кредита на обучение. На получение льготного кредита в соответствии с Указом Президента Республики Беларусь от 17.12.2002 № 616 «О предоставлении гражданам Республики Беларусь кредита на льготных условиях для оплаты первого высшего образования, получаемого в высших учебных заведениях государственной собственности, высших учебных заведениях потребительской кооперации и высших учебных заведениях Федерации Профсоюзов Беларуси на платной основе» имеют право граждане Республики Беларусь, обучающиеся на платной основе в высших учебных заведениях государственной собственности, высших учебных заведениях потребительской кооперации и высших учебных заведениях Федерации Профсоюзов Беларуси.

Льготный кредит на обучение предоставляется частями в течение всего периода обучения в пределах открытой кредитной линии с уплатой процентов за пользование кредитом в размере 50 процентов ставки рефинансирования Национального банка Республики Беларусь. Возврат кредита начинается со следующего месяца после окончания УВО и осуществляется в срок до 5 лет, погашение процентов - со следующего месяца после получения кредита равномерными взносами в течение всего периода пользования кредитом.

Сегодня актуальны вопросы кредитов на финансирование недвижимости для нуждающихся в улучшении жилищных условий граждан.

Условия и порядок предоставления льготных кредитов на строительство (реконструкцию) или приобретение жилых помещений регламентированы Указом Президента Республики Беларусь от 06.01.2012 N 13 "О некоторых вопросах предоставления гражданам государственной поддержки при строительстве (реконструкции) или приобретении жилых помещений".

Льготные кредиты на финансирование недвижимости предоставляются по спискам, составленным с соблюдением очередности граждан, нуждающихся в улучшении жилищных условий, и утвержденным соответственно районными, городскими исполнительными и распорядительными органами, местными администрациями, Министерством обороны, Министерством внутренних дел, Следственным комитетом, Министерством по чрезвычайным ситуациям, Комитетом государственной безопасности, Государственным пограничным комитетом, Службой безопасности Президента Республики Беларусь, Оперативно-аналитическим центром при Президенте Республики Беларусь, Государственной инспекцией охраны животного и растительного мира при Президенте Республики Беларусь, Комитетом государственного контроля.

Основание для заключения кредитного договора у граждан возникает после утверждения их в списках на получение льготных кредитов.

Для граждан, нуждающихся в улучшении жилищных условий, льготные кредиты предоставляются на следующих условиях:

- осуществляющим строительство (реконструкцию) или приобретение жилых помещений в населенном пункте (на территории сельского совета) по месту регистрации по месту жительства и принятия на учет нуждающихся в улучшении жилищных условий;

- зарегистрированным по месту жительства в г. Минске, областных центрах, состоящим на учете нуждающихся в улучшении жилищных условий по месту жительства и (или) работы (службы) и осуществляющим строительство (приобретение) жилых помещений в населенных пунктах с численностью населения до 20 тыс. человек и городах-спутниках;

- зарегистрированным по месту жительства в районных центрах, состоящим на учете нуждающихся в улучшении жилищных условий по месту жительства и (или) работы (службы) и осуществляющим строительство (приобретение) жилых помещений в населенных пунктах не по месту их регистрации по месту жительства в пределах границ соответствующего района;

- состоящим на учете нуждающихся в улучшении жилищных условий в населенном пункте по месту регистрации по месту жительства и в населенном пункте по месту работы (службы), осуществляющим строительство (приобретение) жилых помещений в населенном пункте по месту работы (службы) (за исключением г. Минска и областных центров);

- военнослужащим, осуществляющим строительство (приобретение) жилых помещений в населенных пунктах (на территории сельского совета) по месту регистрации по месту пребывания и принятия на учет нуждающихся в улучшении жилищных условий. По данным основаниям военнослужащие имеют право получить кредит на условиях, определенных для граждан, нуждающихся в улучшении жилищных условий, на строительство (приобретение) одного жилого помещения;

- включенным в списки на получение льготных кредитов на строительство (реконструкцию) или приобретение жилых помещений (в т. ч. осуществляющим строительство (реконструкцию) или приобретение жилого помещения в населенных пунктах, отличных от места принятия на учет нуждающихся в улучшении жилищных условий) и изъявившим желание дополнительно получить кредит на условиях, определенных Банком, на строительство (реконструкцию) или приобретение этого же жилого помещения.

Погашение задолженности по льготным кредитам и выплата процентов за пользование ими осуществляются гражданами:

- при приобретении жилых помещений - со следующего месяца после выдачи кредита;

- при строительстве (реконструкции) одноквартирных жилых домов хозяйственным способом - со следующего месяца после сдачи дома в эксплуатацию, но не позднее 2 лет после начала кредитования, а гражданами, постоянно проживающими и работающими в населенных пунктах с численностью населения до 20 тыс. человек, и многодетными семьями - со следующего месяца после сдачи дома в эксплуатацию, но не позднее 3 лет после начала кредитования;

- при строительстве квартир в многоквартирных жилых домах, а также при строительстве одноквартирных жилых домов подрядным способом - со следующего месяца после ввода дома (пускового комплекса) в эксплуатацию.

Начало погашения задолженности по льготным кредитам и выплата процентов за пользование ими через шесть месяцев после ввода дома в эксплуатацию устанавливается в случае сдачи дома в эксплуатацию (строительства квартир) без выполнения в полном объеме работ, обеспечивающих полную готовность жилых помещений к эксплуатации.

Льготный кредит на строительство или приобретение жилья ОАО "АСБ Беларусбанк".

Срок пользования кредитом - не должен превышать 20 лет (для многодетных семей - 40 лет).

Процентные ставки за пользование льготными кредитами устанавливаются в зависимости от отнесения граждан к категориям, определенным подпунктом 1.1 Указа № 13.

Норматив общей площади строящегося (реконструируемого) жилого помещения:

- 20 кв. метров (в г. Минске - 15 кв. метров, а для многодетных семей - 20 кв. метров) на одного члена семьи;

- 30 кв.метров при строительстве для одного человека однокомнатной квартиры, одноквартирного жилого дома, а также для граждан, постоянно проживающих и работающих в сельских населенных пунктах и строящих (реконструирующих) в них одноквартирные или блокированные жилые дома;

- 44 кв. метра при строительстве для одного человека одноквартирного жилого дома или однокомнатной квартиры в блокированном жилом доме;

Максимальный размер льготного кредита на строительство (реконструкцию) жилого помещения определяется по нормируемым размерам общей площади жилого помещения с учетом нормативов общей площади строящегося (реконструируемого) жилого помещения и по стоимости 1 кв. метра общей площади строящегося (реконструируемого) жилого помещения, но не превышающей единый предельный норматив стоимости 1 кв. метра общей площади жилого помещения, определяемый Советом Министров Республики Беларусь, и не должен превышать 90 процентов (для многодетных семей - 100 процентов) стоимости строительства (реконструкции) нормируемых размеров общей площади жилого помещения, принимаемой в расчет для определения размера льготного кредита. Подробнее

Погашение задолженности по льготным кредитам и выплата процентов за пользование ими осуществляются гражданами равными долями в течение всего периода погашения кредитов.

Существует ли финансовая помощь молодом или многодетным семьям?

Молодым семьям.

Финансовая помощь государства в погашении задолженности по льготным кредитам предоставляется молодым семьям при рождении (усыновлении, удочерении) первого и (или) второго ребенка после заключения кредитного договора на строительство (реконструкцию) или приобретение жилых помещений исходя из суммы задолженности по льготным кредитам на дату представления кредитополучателями открытому акционерному обществу "Сберегательный банк "Беларусбанк" документов, необходимых для ее получения, и оказывается в следующих размерах:

- при рождении (усыновлении, удочерении) первого ребенка - 10 процентов от суммы задолженности по выданным кредитам;

- при рождении (усыновлении, удочерении) второго ребенка - 20 процентов от суммы задолженности по выданным кредитам.

Молодым семьям перерасчет финансовой помощи государства, полученной в соответствии с законодательством на ранее действующих условиях, не производится.

Многодетным семьям.

Многодетным семьям финансовая помощь государства в погашении задолженности по льготным кредитам предоставляется в соответствии с количеством несовершеннолетних детей на дату заключения кредитного договора и суммой задолженности по льготным кредитам на дату представления кредитополучателями открытому акционерному обществу "Сберегательный банк "Беларусбанк" документов, необходимых для ее получения, и оказывается в следующих размерах:

- при наличии троих несовершеннолетних детей - 75 процентов от суммы задолженности по выданным кредитам;

- при наличии четверых и более несовершеннолетних детей - 100 процентов от суммы задолженности по выданным кредитам.

Семьям при рождении (усыновлении, удочерении) третьего и последующих детей после заключения кредитного договора финансовая помощь государства в погашении задолженности по льготным кредитам предоставляется в соответствии с количеством несовершеннолетних детей на дату рождения (усыновления, удочерения) ребенка (с учетом родившегося, усыновленного, удочеренного).

Финансовая помощь государства и выплата процентов за пользование многодетными и молодыми семьями льготными кредитами, подлежащими погашению за счет финансовой помощи государства, предоставляется равными долями в сроки, установленные кредитным договором.

Кредит на условиях системы строительных сбережений.

Участие в Системе помогает гражданам накопить не менее 25 % от суммы планируемых инвестиций на строительство или приобретение жилья и после завершения накопительного этапа - воспользоваться кредитом на более льготных по сравнению с действующими условиями кредитования.

В рамках договора жилищных сбережений участнику открывается вкладной счет на условиях срочного банковского вклада «Жилищно-накопительный».

После ознакомления участника с условиями программы участник самостоятельно:

- определяет размер заявленной суммы, которую будет накапливать на вкладном счете до окончания договорного срока пополнения;

- выбирает один из трех предлагаемых планов накопления;

- определяет договорный срок сберегательного этапа с учетом требований - первоначальный договорный срок сберегательного этапа (срок, указываемый при заключении договора жилищных сбережений) должен быть равен базовому сроку сберегательного этапа, установленному выбранным планом накопления. В дальнейшем договорный срок сберегательного этапа может быть изменен участником в пределах от минимально возможного до максимально возможного в рамках выбранного плана накопления. При этом новый договорный срок сберегательного этапа должен быть только в целых месяцах, не может быть меньше фактически сложившегося срока сберегательного этапа в целых месяцах на момент изменения. Уменьшение либо увеличение договорного срока сберегательного этапа оформляется дополнительным соглашением. Количество дополнительных соглашений, связанных с изменением договорного срока сберегательного этапа, не ограничивается.

Программа состоит из двух временных периодов: сберегательно-платежного и кредитного.

После окончания сберегательного этапа банк предоставляет участнику возможность заключить кредитный договор на строительство или приобретение жилья на условиях программы. Первый платеж за счет кредитных средств производится после окончания сберегательно-платежного периода.

Со дня первого платежа за счет кредитных средств начинается кредитный период программы, который заканчивается в день полного исполнения участником обязательств по кредитному договору.

Условия кредита на приобретение и строительство индивидуальных жилых и домов и квартир, а также на строительство жилых помещений на условиях системы строительных сбережений.

- Размер кредита - до 75 % стоимости строительства жилого помещения.

- Срок пользования - до 20 лет.

- Процентная ставка - (устанавливается по желанию участника):

- ставка рефинансирования Национального банка Республики Беларусь плюс один процентный пункт;

- средневзвешенная ставка рефинансирования Национального банка Республики Беларусь за период с месяца заключения договора жилищных сбережений по месяц, предшествующий месяцу заключения кредитного договора, увеличенная на один процентный пункт

- Порядок уплаты процентов - путем внесения равномерных взносов в период погашения.

- Способ предоставления кредита - безналичным перечислением на счета третьих лиц.

Задача 1. Дядя Саша взял кредит в банке на 10 лет в сумме 1 000 000 белорусских рублей под 12 процентов годовых с ежемесячными платежами. Рассчитайте итоговую сумму по кредиту и по процентам.

Задача 2. Для покупки сотового телефона Вы взяли в банке кредит в размере 5 000 000 белорусских рублей и годовой процентной ставкой 18%. Срок погашения кредита 6 месяцев. Рассчитайте итоговую сумму по процентам.

Другие услуги банка

Что такое ценные бумаги?

Ценной бумагой считается документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов и имущественные права, осуществление и передача которых возможны только при его предъявлении, а так же служит источником получения регулярного или разового дохода, выступает разновидностью денежного капитала.

Наиболее распространенные банковские ценные бумаги для физических лиц – акции, облигации, банковский сертификат, чек.

Облигации.

Облигация - ценная бумага на предъявителя для физических лиц, подтверждающая обязательство банка возместить ее владельцу номинальную стоимость облигации в установленный срок с уплатой процентного дохода.

Размещение облигаций осуществляется по номинальной стоимости в валюте номинала с оплатой по желанию физических лиц в наличной или безналичной форме.

Доход по облигации начисляется за период с даты, следующей за датой ее первичного размещения, по дату начала погашения облигации (дату досрочного погашения) включительно. Даты выплаты процентного дохода и начала погашения, а также условия досрочного погашения облигаций устанавливаются правилами размещения облигаций ОАО "АСБ Беларусбанк" соответствующего выпуска.

Физические лица освобождены от уплаты подоходного налога с доходов, получаемых по облигациям ОАО «АСБ Беларусбанк».

Размещение облигаций осуществляется путем открытой продажи физическим лицам - резидентам и нерезидентам Республики Беларусь, приобретающим их не в целях предпринимательской деятельности. Операции по размещению, выплате процентного дохода, а также погашению облигаций производятся без предъявления физическими лицами документов, удостоверяющих личность, за исключением случаев, предусмотренных законодательством Республики Беларусь.

Основные параметры облигаций на предъявителя для физических лиц:

- Номер выпуска (например, сейчас в ОАО "АСБ Беларусбанк" реализуются облигации 143-144 выпусков в белорусских рублях, 153-154 в долларах США и 155-156 в евро).

- Валюта займа – белорусские рубли, доллар США, евро и т.д.

- Номинальная стоимость одной облигации (143 выпуск – 1 млн. бел. руб., 144 – 5 млн. бел. руб., 153 – 1 000 долларов США, 154 -5 000 долларов США, 155 – 1 000 евро, 156 – 3 000 евро).

- Ставка дохода (в ОАО "АСБ Беларусбанк" облигации в белорусских рублях – СР НБРБ + 3п.п., долларах США - 7 % годовых, в евро - 6,5 % годовых).

- Дата начала размещения (начала продажи облигаций) и срок размещения (период от начала до окончания продажи).

- Срок обращения (период от начала продажи до начала погашения).

- Дата начала погашения (в зависимости от условий размещения: по истечении трех, шести месяцев или один год после даты продажи)

- Периодичность выплаты дохода (в зависимости от условий размещения облигаций и например выплата дохода возможна один раз в шесть месяцев или по окончании срока обращения)

- Досрочное погашение (через один год после даты продажи, через шесть месяцев после даты продажи или невозможно вообще).

Банковский сертификат.

Банковский сертификат – свободно обращающееся свидетельство о сберегательном (депозитном) вкладе в банк с обязательством последнего выплаты этого вклада и процентов по нему через установленный срок.

Для сберегательного сертификата устанавливаются сроки обращения (в ОАО "АСБ Беларусбанк" установлены сроки - 15 дней, 2 месяца, 95 дней), фиксированная процентная ставка в зависимости от срока.

Преимущества сберегательных сертификатов:

- ценная бумага на предъявителя;

- фиксированная процентная ставка;

- оплата сертификата производится в любом учреждении банка, независимо от места его приобретения.

Акции.

Акция – ценная бумага, удостоверяющая право владельца на долю собственности акционерного общества и дающая право на получение части прибыли в виде дивиденда и участие в управлении обществом (простая акция). Акция является бессрочной ценной бумагой. Для приобретения акций ОАО "АСБ Беларусбанк" предлагает брокерские (посреднические) услуги по покупке-продаже государственных и негосударственных ценных бумаг и ценных бумаг НБ РБ на бирже.

Для заключения договора на брокерское обслуживание клиент может обратиться в любой филиал (ЦБУ) банка. Учитывая законодательные ограничения по покупке акций банком-депозитарием, при намерении клиента купить акции уточнить, не является ли их эмитент клиентом депозитария ОАО «АСБ Беларусбанк», можно по телефону 8 (017) 218-82-19.

Документы, необходимые для заключения договора на брокерское обслуживание физическому лицу:

- документ, удостоверяющий личность (паспорт);

- доверенность (если интересы гражданина представляет другое лицо).

Что такое денежные переводы?

Денежный перевод - форма перевода денег по банковской или почтовой системе. В структуре денежного перевода всегда присутствует отправитель, получатель и посредник, взимающий за свои услуги определённую плату.

Денежные переводы подразделяются на внутренние (в пределах одного государства) и внешние (трансграничные - за рубеж).

Существует большое количество систем денежных переводов, отличающихся методом перевода, скоростью и, соответственно, тарификацией за услуги. В последние годы всё большее распространение приобретают денежные переводы, осуществляемые с помощью банковских платежных карт.

Соответственно, денежные переводы за границу могут производиться в иностранной валюте, или, после получения производится обмен рублей (евро, долларов и т.д.) на местную валюту.

В ОАО "АСБ Беларусбанк" осуществляются следующие внутриреспубликанские денежные переводы "Стриж" и международные переводы Western Union, BLIZKO и банковские переводы SWIFT.

Что такое переводы «Стриж»?

Система денежных переводов «Стриж» - это система быстрых денежных переводов физических лиц без открытия счета в белорусских рублях на территории Республики Беларусь, не связанных с осуществлением предпринимательской деятельности.

Применяемые ОАО «АСБ Беларусбанк» электронные технологии позволяют переводить деньги в пределах Республики Беларусь на любое расстояние в течение 10-15 минут. Деньги можно отправить и получить только в пункте обслуживания системы денежных переводов «Стриж». Для осуществления перевода клиентам, как отправителю, так и получателю не надо открывать счет и заполнять множество форм и заявлений.

Комиссионное вознаграждение за перевод денежных средств составляет:

- на сумму перевода до 500000 белорусских рублей включительно - 2 % от суммы;

- свыше 500000 белорусских рублей -1,5% от суммы, минимально 10 тысяч белорусских рублей;

- участникам Великой Отечественной войны - 1% от суммы, макс. 1 000 бел.руб.

Как отправить денежный перевод?

В ближайшем пункте обслуживания переводов по системе "Стриж" отправителю необходимо предъявить специалисту пункта обслуживания документ, удостоверяющий личность, указать фамилию, имя, отчество получателя перевода, внести сумму перевода и сумму комиссионного вознаграждения, получить подтверждение о переводе денежных средств.

Переводы по системе "Стриж" адресные, в связи с этим получить их можно только в пункте обслуживания системы "Стриж", указанном отправителем перевода. Номер пункта обслуживания переводов по системе "Стриж" (номер отделения банка), удобного для получателя перевода, поможет выбрать консультант отделения или специалист пункта обслуживания, из которого отправляется денежный перевод.

Как получить перевод?

В пункте обслуживания системы денежных переводов «Стриж», указанном в заявлении отправителем перевода, получателю необходимо предъявить специалисту пункта обслуживания документ, удостоверяющий личность, и получить деньги.

Денежные переводы Western Union.

Услуга «Быстрый платеж» (Quick Pay) - это денежный перевод за границу от физического лица в адрес организации, зарегистрированной в системе Вестерн Юнион в качестве получателя денежных средств. Эти переводы должны носить некоммерческий характер (например, оплата за обучение, туристические услуги, различные сборы, прочие перечисления).

Максимальная сумма Быстрого платежа составляет 5000 долларов США. Быстрый платеж отправляется напрямую в указанную клиентом организацию, при этом отправитель получает подтверждение совершенного платежа. Такое подтверждение содержит имя и адрес отправителя, номер его клиентского счета в данной компании, если предусмотрено, а также контрольный номер денежного перевода. Менее чем через 15 минут, организация, в адрес которой был отправлен перевод, получит уведомление о платеже.

Следует знать, что нельзя внести изменения в уже оформленный в системе Быстрый платеж. Если отправителю потребуется изменить параметры уже совершенного платежа, он должен обратиться непосредственно в компанию, в пользу которой был отправлен платеж.

Как отправить перевод?

- Обратитесь в пункт обслуживания системы Western Union.

- Заполните краткую форму "Для отправления денег" или соответствующий бланк, указав имя получателя денежного перевода, сумму перевода, город и страну получения денежного перевода.

- Предъявите оригинал документа, удостоверяющего личность, и передайте сумму перевода вместе с платой за перевод оператору.

- Получите от оператора ваш экземпляр квитанции с контрольным номером денежного перевода. Сохраняйте квитанцию вместе с контрольным номером денежного перевода (MTCN).

- Передайте получателю всю необходимую информацию для получения перевода:

- контрольный номер денежного перевода (в некоторых странах его предоставление обязательно);

- полное имя отправителя (указанное в системе);

- сумму перевода; страну отправления.

Получатель забирает деньги, средства могут быть получены в любом пункте обслуживания Western Union в городе и стране назначения, куда перевод был отправлен.

Внимание! Получение денежного перевода в Республике Беларусь знание контрольного номера перевода, имени отправителя, страны (города) отправления и суммы перевода обязательно!

Как получить перевод?

- Обратитесь в пункт обслуживания системы Western Union;

- Заполните краткую форму "Для получения денег" или соответствующий бланк в пункте обслуживания, указав контрольный номер денежного перевода (MTCN) (является обязательным), имя отправителя, страну (город) отправления и сумму перевода;

- Предъявите документ, удостоверяющий личность;

- Получите деньги. Выплата денежных переводов осуществляется в валюте перевода.

Денежные переводы BLIZKO

Денежные переводы BLIZKO - это система срочных денежных переводов физических лиц без открытия счета, созданная на базе Межрегионального коммерческого банка развития связи и информатики (ОАО АКБ «Связь-банк», г. Москва). Система гарантирует клиентам, что через 1 минуту после отправки денежный перевод становится доступным для получения в любом пункте обслуживания системы в пределах страны назначения независимо от того, в какой город он был отправлен.

По системе BLIZKO в ОАО «АСБ Беларусбанк» можно осуществлять переводы в долларах США, евро и российских рублях.

Как отправить перевод:

- Обратитесь в пункт обслуживания системы BLIZKO;

- Заполните заявление на отправку перевода;

- Предъявите документ, удостоверяющий личность;

- Внесите в кассу сумму перевода и сумму комиссии;

- Получите у оператора 8-значный уникальный контрольный номер перевода и список пунктов обслуживания переводов системы BLIZKO в населенном пункте назначения перевода.

- Свяжитесь с Получателем и сообщите ему:

- адрес и наименование банка, где можно получить денежный перевод BLIZKO;

- 8-значный контрольный номер перевода;

- сумму и валюту перевода.

При отправке перевода доступны бесплатные дополнительные услуги:

- передача вместе с переводом сообщения получателю в пределах 50-ти символов;

- уведомление на e-mail получателя об отправке перевода.

Как получить перевод:

- Обратитесь в пункт обслуживания системы BLIZKO;

- Заполните заявление на выплату перевода, указав в нем:

- контрольный номер перевода;

- ФИО отправителя;

- сумму и валюту перевода;

- Предъявите оператору документ, удостоверяющий личность;

- Получите денежные средства. Выплата денежных переводов осуществляется в валюте перевода.

Международные банковские переводы по системе S.W.I.F.T.

Международные банковские переводы по системе S.W.I.F.T. работают с более 10 000 банков в 212 странах мира. Отправить перевод можно на счёт юридического или физического лица.

Для отправки перевода необходимо представить следующие документы:

- На счёт юридического лица – договор или счёт-фактуру (invoice).

Invoice - документ-основание (его копия, заверенная подписью клиента, в том числе переданная по факсимильной связи: приглашение на лечение, счет-фактура для оплаты оказанных услуг, выполненных работ, распечатанная информация из Интернета и другие)

- На счёт физического лица – документ удостоверяющий личность отправителя и данные получателя.

Как отправить перевод

- Обратитесь в структурное подразделение ОАО «АСБ Беларусбанк», осуществляющее международные банковские переводы SWIFT;

- Заполните платежное поручение в двух экземплярах. При необходимости платежное поручение заполняется работником банка с взиманием вознаграждения. За оформление платежного поручения в белорусских рублях вознаграждение не взимается.

- Предъявите документ, удостоверяющий личность;

- Предъявите документ-основание (invoice) при осуществлении перевода в пользу юридического лица;

- При осуществлении перевода без открытия счета - внесите в кассу сумму перевода и сумму комиссии.

Срок доставки перевода от одного до нескольких дней (в зависимости от количества банков-корреспондентов участвующих в отправки перевода в конкретную страну).

Как получить перевод

- Сообщите переводоотправителю реквизиты для осуществления перевода средств на счет ОАО «АСБ Беларусбанк»:

- Наименование банка: ОАО «АСБ Беларусбанк» (BELARUSBANK);

- Свифт-код нашего банка: AKBBBY2X;

- Номер счета ОАО «АСБ Беларусбанк» в банке-корреспонденте:

- Обратитесь в структурное подразделение ОАО «АСБ Беларусбанк», осуществляющее международные банковские переводы SWIFT;

- Предъявите документ, удостоверяющий личность;

Выплата поступивших денежных средств может осуществляться как в валюте перевода, так и в белорусских рублях или валюте, отличной от валюты поступившего денежного перевода.

Банковские сейфы для закрытого банковского хранения документов и ценностей

ОАО «АСБ Беларусбанк» предлагает воспользоваться индивидуальными депозитными сейфами для хранения документов и ценностей.

Это один из самых безопасных и удобных способов хранения ценностей! Миллионы деловых людей во всем мире пользуются индивидуальными депозитными сейфами в банке.

Депозитные сейфы размещаются в специально оборудованном хранилище, удовлетворяющем всем требованиям безопасности и конфиденциальности, закрываются на два замка. Ключ от одного замка находится в банке, второй выдается клиенту. Принцип «двух ключей» обеспечивает максимальную безопасность содержимого сейфа: никто, кроме Вас или Вашего доверенного лица, не сможет получить доступ к ценностям, находящимся на хранении. Вы можете предоставить право пользования депозитным сейфом своему представителю в соответствии с действующим законодательством.

По окончании срока договора необходимо полностью освободить депозитный сейф и возвратить выданный банком ключ.

Преимущества предоставления услуг банковского хранения в ОАО «АСБ Беларусбанк»:

- беспрепятственный доступ к депозитному сейфу в соответствии с режимом работы депозитарных хранилищ;

- обеспечение конфиденциальности клиенту;

- приемлемые тарифы за пользование депозитным сейфом;

- при досрочном расторжении договора возврат вознаграждения за оставшийся срок пользования депозитным сейфом;

- бесплатное посещение депозитарного хранилища независимо от количества посещений в день.

Страхование

Страхование – это защита интересов как физических, так и юридических лиц за счет денежных фондов, которые формируются страховыми компаниями благодаря уплаченным страховым премиям и взносам.

Страховщиками являются юридические лица или организации, которые созданы в соответствии с законодательством страны в целях осуществления страхования.

Страхователь – это юридическое или физическое лицо, заключившее договор страхования со страховщиками.

Страхование является особым видом экономических и финансовых отношений, которые обеспечивают защиту людей от всевозможных опасностей.

ОАО «АСБ Беларусбанк» производит заключение договоров страхования по следующим видам:

- обязательное страхование гражданской ответственности владельцев транспортных средств на территории Республики Беларусь;

- обязательное страхование гражданской ответственности владельцев транспортных средств на территории стран-членов системы «Зеленая карта»;

- обязательное страхование гражданской ответственности владельцев транспортных средств «Пограничное»;

- добровольное страхование жилых помещений в многоквартирных жилых домах;

- добровольное комплексное страхование квартиры и имущества;

- добровольное страхование от травм «Экспресс»;

- добровольное страхование от болезней и несчастных случаев на время поездки за границу.

"Банковские платежные карточки"

Банковская платежная карточка - это персонифицированная пластиковая карточка с магнитной полосой или чип-модулем, которая является ключом доступа к управлению банковским текущим (расчетным) счетом и предоставляет ее владельцу возможность безналичной оплаты товаров или услуг в различных торговых и сервисных предприятиях, принимающих карточки к оплате, получать наличные в отделениях банков и в банкоматах, а также пользоваться другими дополнительными услугами и определенными преимуществами.

Банковские платежные карточки бывают дебетовые и кредитные.

Дебетовые карты используются для распоряжения собственными деньгами, находящимися на расчетном счете в банке.

Кредитные карты используются для распоряжения деньгами банка, которые при совершении платежа автоматически берутся у банка в кредит (их требуется вернуть банку).

Банковская карта может выпускаться банком как локальная (принадлежащая локальной платежной системе, как правило в пределах одного государства) и международная (в рамках платежной системы, объединяющей множество банков-участников по всему миру); расчётная (дебетовая), кредитная и предоплаченная. Выпускаются также виртуальные карты.

Однако какой бы ни была карточка, ее преимущества перед наличными следующие:

Надежность.

Потеря банковской карты не означает, что деньги пропали. Карту могут украсть, ее можно потерять, она может сгореть при пожаре, но деньги все равно будут храниться на банковском счете. Если даже кто и завладеет банковской картой, он не сможет воспользоваться денежными средствами вследствие надежной защиты.

Удобство.

У держателя карточки исчезают проблемы, связанные со сдачей при расчете за товары и услуги. Ему не смогут выдать фальшивые купюры, обсчитать и недодать сдачу, и размеры кошелька не будут меняться от размера суммы на банковской карте.

Простота.

При выезде за границу у держателя банковской карты возникает гораздо меньше проблем, чем при вывозе наличных. Карта является ключом доступа к денежным средствам на банковском счете, а значит, ему не надо ее декларировать. Так же отпадает необходимость обмена валюты на местную, так как при оплате товаров и услуг конвертация осуществляется автоматически.

Экономия.

При осуществлении валютно-обменных операций за границей расходы, связанные с этим, снижаются, поскольку конвертация осуществляется по более выгодному курсу, чем в обменных пунктах.

Доход.

В отличие от наличных, средства, размещенные на счете в банке, которым пользуется держатель при проведении операций с использованием карты, приносят дополнительный доход в виде процентов на остаток средств.

Контроль.

Имея карту, очень удобно контролировать семейный бюджет и вести домашнюю бухгалтерию. Держателю банковской карты не нужно вспоминать, сколько и на что он потратил средств, поскольку всегда можно получить выписку со счета.

Карточки ОАО «АСБ Беларусбанк» - это удобное и надежное платёжное средство, которое дает своему владельцу широкий спектр возможностей. Карточка позволяет осуществлять широчайший спектр безналичных операций:

в банковских отделениях (оплата налогов, паевых взносов, посещение детьми детских дошкольных учреждений, кружков, приобретение мерных слитков драгоценных металлов и т.д.);

в устройствах самообслуживания – инфокиосках и банкоматах;

с помощью мобильного телефона посредством услуг SMS-банкинг и М-банкинг;

через сеть Интернет с помощью услуги Интернет-банкинг;

в магазинах, кафе, ресторанах, аптеках, на автозаправочных станциях и других организациях торговли и сервиса.

В случае необходимости снять со счета наличные денежные средства держатель карточки может воспользоваться широчайшей сетью отделений банка или банкоматами, большинство которых работает круглосуточно.

Внешний вид

На лицевой стороне карточки указываются:

имя держателя;

номер его банковской карты;

шифр отделения банка;

наименование банка;

символы электронной системы платежей, в которой используются карточки данного вида;

голограмма — фирменный знак платежной системы;

срок пользования карточкой (от полугода до двух лет).

Специальное предложение от ОАО «АСБ Беларусбанк» Фотокарта – для тех, кто ценит индивидуальность и самовыражение. Теперь на лицевую сторону карточки можно нанести фотографию близкого человека, домашнего питомца или просто красивый пейзаж на память о проведенном отпуске.

Преимущества:

возможность самостоятельного создания дизайна карточки (на сайте либо в учреждениях банка);

широкий спектр проведения платежей (в т.ч. с использованием М-банкинга, SMS-банкинга, Интернет-банкинг, ТВбанкинга);

получение скидок в ряде ОТС в рамках проектов лояльности банка (перечень ОТС – на сайте банка);

крупнейшая сеть обслуживания банка;

возможность оформления по согласованию с банком овердрафта;

возможность участия в рекламных кампаниях (играх, акциях), периодически проводимых банком или платежной системы БЕЛКАРТ.

История возникновения и развития банковских платежных карточек

Система безналичного расчёта создана в США во времена «торгового бума» (1940—1950-е годы). В большинстве своём она заменила чековые книжки. В процессе своего развития происходила техническая модернизация карт. Сначала это был просто кусочек картона, затем он стал работать по принципу перфокарты,[источник не указан 183 дня]в начале 1970-х была разработана магнитная полоса[2], а в конце 1990-х в кредитные карты стали интегрироваться чипы.

Первая универсальная кредитная карта (Diners Club) появилась в 1950 году.

Все карты в первое время своего существования позволяли получать практически неограниченные кредиты от банков. Обычно это было связано с тем, что, скажем, картаDiners Club автоматически обозначала очень богатого человека. Этим стали пользоваться мошенники, которые брали в кредит большие деньги, а затем скрывались с ними.

1951 — Первая банковская карта была выпущена в 1951 г. маленьким нью-йоркским банком Long Island Bank (впоследствии он был поглощен конкурентами).

1951 — Franklin National Bank в Нью-Йорке разработал более совершенную для тех лет технологию расчетов, которая позволила приступить к эмиссии первых кредитных карточек, схожих по схеме обслуживания с современными.

1951 — первую кредитную карту в Европе выдает британская компания Finders Services.

1950-е — 1960-е — приобретают популярность кредитные карты американских заправочных станций и торговых сетей.

1964 — в Японии появляется своя система платежных карт JCB (Japan Credit Bureau).

1966 — EuroCard.

1965 — National Provincial Bank, Великобритания, выдает первую чековую гарантийную карту, а Westminster Bank в сотрудничестве с Diners Club выпускает платежную карту.

1966, август — Marine Midland Bank основывает первую общенациональную банковскую карточную ассоциацию в США — Межбанковскую карточную ассоциацию (англ. Interbank Card Association).

1966, ноябрь — конкуренты Bank of America в Калифорнии во главе с Wells Fargo Bank основывают Калифорнийскую ассоциацию банковских карт (англ. California Bank Card Association) и выбирают название Master Charge.

1969 — Eurocard International и Master Charge заключают договор о стратегическом партнерстве.

1970, июль — в США появляется National BankAmericard Inc. — предшественник VISA.

Конец 1960-х — Master Charge является ведущей банковской кредитной картой в США.

1967, июнь — Банк Barclays устанавливает в Лондоне первый в мире банкомат.

1969, сентябрь — Chemical Bank устанавливает в Нью-Йорке первый универсальный банкомат (ATM — Automated Teller Machine).

1971 — Air Travel Card вводит платежные карты с магнитной полосой и первые в мире платежные терминалы.

1974 — француз Ролан Морено патентует чиповую карту.

1974 — Arizona Bank в США выдает первую дебетовую карту к текущему счету.

1977 — BankAmericard превращается в VISA.

1979 — Master Charge становится MasterCard.

1981 — MasterCard впервые вводит золотую банковскую карту.

1980-е — в США, Японии и Европе появляются первые общенациональные сети банкоматов (Cirrus, Plus, Exchange и др.). Самым крупным эмитентом кредитных карт в мире становится Citibank.

1991 — MasterCard и Eurocard вводят первую всемирную дебетовую карту — Maestro.

1992 — Eurocard объединяется с eurocheque и образуется EUROPAY International.

1996– Europay, MasterCard и VISA выпускают международный стандарт для банковских чиповых карт под названием EMV.

2000 — платежные терминалы обеспечивают коммуникацию с помощью GPRS, радио-частот или bluetooth.